国内MCU与海外MCU哪些方面还存在差距?国产MCU能否实现“弯道超车”?

近年来,产业技术升级和供应本土化的情境下,国内MCU发展迅速,处于发展的黄金窗口期,越来越多的国产MCU厂商被大家所熟知,比如,兆易创新、中颖电子、华大半导体等等。在之前的文章《中国MCU企业,有你熟悉的吗?谁会是下一个“王者”?》中,小编对国内主要MCU企业进行了总结,感兴趣的朋友可以去看看。国内MCU与海外是否还存在差距?差距何在?今天这篇文章,从多个维度对海内外部分MCU企业发展现状进行比较分析。

国内MCU厂商在经过多年的发展和积累,在产业技术和产品丰富度方面已经具备了替代的能力,在严峻的国际形势、中美贸易摩擦以及疫情影响下,国产替代化加速。

32位MCU:国民技术发展迅速,大陆初具实力。

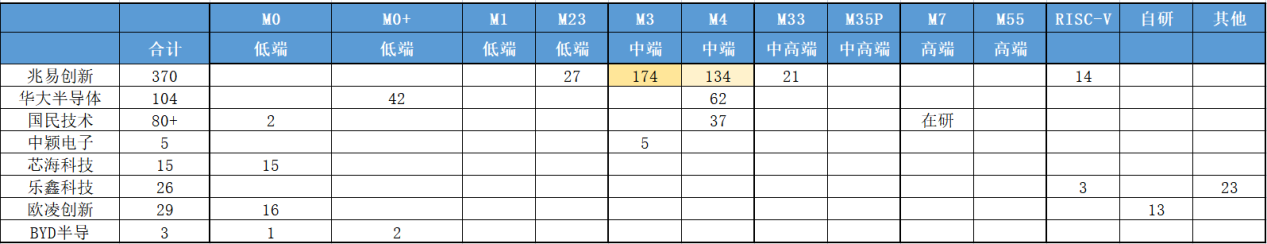

从料号数量和ARM内核来看,海内外还存在差距,但大陆已明显具备实力。目前海内外的大趋势都是从自研内核转为外购ARM内核,而外购内核中ARM Cortex M系列占据主流地位。

最初大部分MCU厂商多是自研内核,随着计算要求越来越高,内核厂商开始出现,分工进一步细化,MCU厂商开始使用外购内核,并将主要精力投入到其他产品的研发。

外购内核占据主流的ARM Cortex M系列是由ARM开发的,并且采用IP授权形式,相比于ARM公司的其他系列产品,如Cortex-A系列、Cortex-R系列以及Cortex-M系列,Cortex-M系列具有短流水线、超低功耗的设计特点,专门面向MCU及深度嵌入系统市场。Cortex-M系列的特点是短流水线、超低功耗,专门面向MCU及深度嵌入系统市场。

高端产品领域,海内外还存在差距,大陆厂商仍有较大进步空间,大陆厂商中兆易创新可谓龙头,技术最为领先,属于第一梯队,其次国民技术发展势头较猛。

料号数量上,海外厂商中除微芯、德州仪器32位产品略微少一些(300-500种),其他海外厂商均有上千颗料号;大陆厂商中目前领先的有兆易创新(370+颗)、华大半导体(100+颗)、国民技术(80+颗)。

8位MCU:大陆布局相对较少,差距仍在。

8位产品的市场份额微芯一家独大,市场份额前四名:微芯(30%)、恩智浦(15%)、瑞萨/意法半导体(各占10%)。

8位产品内核方面,海外厂商以自研架构为主,大陆厂商基本以8051开源架构为主,大陆厂商中芯海科技使用自研内核。

相对于32位,8位料号数量较少,市场相对较小,海内外同样存在差距,海外大厂料号数量100-600颗不等,其中恩智浦数量最多(570+颗),其次是赛普拉斯(420+颗);大陆厂商中除中颖电子(80+颗)存在一定优势,是大陆龙头外,其他厂商料号数量均只有30颗左右。

此外,芯海科技8位产品均采用自研内核。

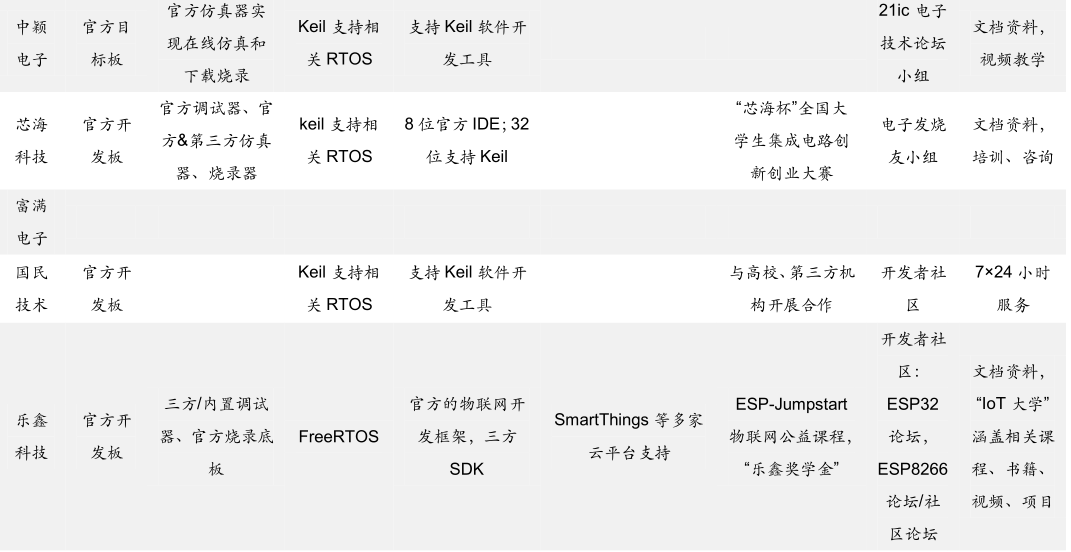

生态建设:硬件开发工具较完善,软件配套仍有欠缺。

工程师须在通用MCU的基础上做定制化开发,友好的生态环境使得开发过程更便捷。生态系统主要包括三大部分:硬件开发工具(主要指开发板及其他辅助硬件)、软件开发工具、学习资料。

硬件方面:海内外厂商无明显差距。大陆各厂商官方均提供开发板,开发硬件工具较完善。兆易创新、芯海科技、乐鑫科技、华大半导体除开发板外还提供了丰富的官方或三方调试器、仿真器。

软件方面:海外厂商选择多样,部分厂商可提供自研开发工具,或是与第三方公司合作开发软件工具;国内大多数厂商直接采用第三方Keil、IAR开发工具,大陆厂商中兆易创新支持的第三方工具较多。

学习资料:相对海外厂商,国内厂商在中文学习资料更具优势,海外厂商资料以英文资料为主。同时部分大陆厂商也学习海外厂商,建立自己的开发者社群、推出大学计划等,建立本土市场优势。

团队结构:团队背景各具特色。

例如大陆厂商中,兆易创新“清华+留美工作经验”的技术出身管理层,高校出身、海外背景显著,公司具有国内外研发中心以及MCU联合实验室,研发实力突出;中颖电子管理层与技术人才大量来自中国台湾地区,核心技术和人才则主要由内地自主培养,包括清华等知名高校的电子技术人才;国民技术以国内人才为主,管理团队具备央企背景,同样具有国内外研发中心;芯海科技管理层为ADC专家,团队中国内人才偏多;乐鑫科技管理层来自新加坡,技术人才来源于全球各地。

各公司研究人员对比

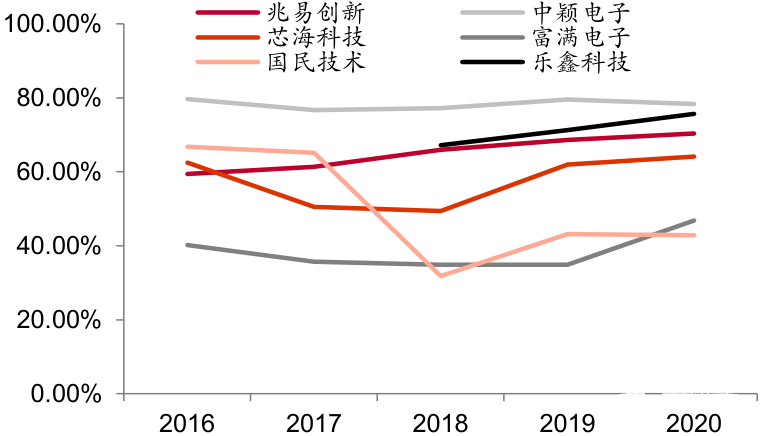

营收体量:国内营收体量较少,与海外差距明显。

从营收体量上看,海外厂商中,恩智浦、瑞萨、微芯MCU业务2020年营收体量均超过200亿人民币,而大陆厂商营收体量较少,2020年仅几家达到10亿营收上下的水平,其中兆易创新、中颖电子、华大半导体为国内MCU龙头,乐鑫科技在WiFi/蓝牙MCU细分市场领先,

华大半导体MCU估计超过10亿元,兆易创新、中颖电子、乐鑫科技均在8亿左右。其他厂商如芯海科技、富满电子等营收体量还较小。

在贸易摩擦和缺货潮的窗口期,以兆易创新、中颖电子、国民技术为代表的厂商收入快速增长,2022年数家厂商有望步入数十亿营收的梯队。

应用布局:大陆从消费电子切入,海外厂商全面布局。

大陆大多数厂商选择首先从切入性能要求较低的消费领域切入,通过消费市场积累后,逐渐往工业及汽车领域拓展,如兆易创新、华大半导体、国民技术、中颖电子、芯海科技等。其中兆易已从消费为主逐步向消费、工业并重切换。

车规级MCU由于认证周期长、可靠性要求高,是国产替代最难突破的阵地。近年来部分大陆厂商已从与安全性能相关性较低的中低端车规MCU切入,并逐步开始研发未来汽车智能化所需的高端MCU,如智能座舱、ADAS等。兆易创新、芯海科技、华大半导体、BYD半导等厂商均有通过车规验证的产品,国民技术、中颖电子趁势急追。

海外厂商基本是消费、工业、汽车全面布局,但各家侧重不同,错位竞争。其中微芯(重8位)、意法(重32位)重点布局消费电子、低端工控;恩智浦、瑞萨重点布局高端汽车、工控市场;英飞凌定位汽车电子、工业控制、医疗等领域;德州仪器主要深耕工业控制与通信领域,在低功耗产品上有绝对的技术优势。

7 X 24 销售服务热线

4000-330-990深圳办事处柯经理:18218726658 北京办事处许经理:17692537861

常州办事处崔经理:15906110783 上海办事处周经理:17685308150

南京办事处葛经理:17626012283 杭州办事处戴经理:17512568697

武汉办事处石经理:18571355057 全国销售投诉电话:19934352316

业务邮箱:support@cdebyte.com

地址:四川省成都市高新西区西区大道199号B2、B5栋(前台座机:028-61543675)

©© 成都亿佰特电子科技有限公司【版权所有】 蜀ICP备13019384号-3